Історичний VaR або VaR за історичним моделюванням - це метод оцінки VaR (Value at Risk), який використовує історичні дані.

Одним із способів обчислення VaR історичним методом є накопичення минулих повернень та впорядкування їх від найвищого до найнижчого. Далі ми визначаємо 5% даних із найнижчими показниками прибутку, а найвищим із цих 5% найнижчих показників буде VaR.

Дані для розрахунку історичного VaR - це історичні ціни цінних паперів. Отже, більший історичний ряд (наприклад, 5 або 10 років) призведе до вищих модельованих результатів і, отже, буде більш точним, ніж тримісячний історичний ряд.

Основним недоліком історичної моделі для обчислення VaR є те, що передбачається, що прибутки, отримані в минулому, будуть повторюватися в майбутньому.

VAR методом історичного моделювання є одним із способів обчислення VaR, завжди трохи більш трудомістким, ніж параметричний VaR, і менш точним, ніж VaR за допомогою моделювання Монте-Карло. Йдеться про застосування до портфеля фінансових активів, історичних коливань ціни цінних паперів для формування контрастних сценаріїв з початковою позицією (відоме як спот англійською мовою), отримання різних можливих імітованих результатів, з яких буде отримано VAR.

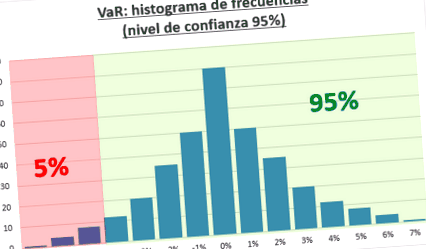

Приклад історичного VaR з 95% довірою

Хоча для обчислення VaR зазвичай використовуються сотні даних для спрощення його розуміння, ми будемо використовувати лише 40 даних. Уявіть собі актив, який за останні роки мав такі результати:

| Січня | 2,00% | 3,06% | 0,00% | 8,15% |

| Лютий | 4,05% | -3,56% | -2,14% | -2,95% |

| Березень | -2,85% | 7,81% | 4,69% | 1,69% |

| Квітень | 6,25% | 2,75% | 2,25% | -7,35% |

| Може | 3,00% | 1,13% | 1,88% | |

| Червень | 2,50% | -8,75% | -5,25% | |

| Липень | -7,00% | 4,81% | 1,09% | |

| Серпня | 1,45% | 15,81% | 9,49% | |

| Вересень | 12,65% | -10,19% | -6,11% | |

| Жовтень | -8,15% | 3,88% | 2,33% | |

| Листопад | 3,10% | 3,13% | 1,88% | |

| Грудень | 2,50% | 5,25% | 1,88% |

Якщо ми хочемо розрахувати VaR із 95% довірою, ми повинні вибрати 5% найгірших результатів, які в цьому випадку становлять 2 (5% з 40 даних). Потім ми вибираємо другий найгірший результат за весь період, який становить -8,75%. Якщо припустити, що інвестиції в цей актив становлять 1 мільйон євро, 5% VaR становитимуть 87 500 євро, тобто існує 5% ймовірності втратити щонайменше 87 500 євро та 95% ймовірності, що ця втрата менша. Тому компанії доведеться враховувати, що п’ять із кожних 100 місяців втратять щонайменше 87 500 євро, або що кожен 20 місяців втратить щонайменше 87 500 євро.

Чим більше історичних даних ми маємо, тим точнішим буде вимірювання VaR.

Етапи розрахунку VAR шляхом історичного моделювання портфеля

Кроки, які слід виконати, такі:

1. Вибір серії історичних цін нашого портфеля та розрахунок ваги кожної з них у портфелі.

2. Розрахунок коефіцієнтів безперервної зміни поля:

3. Отримані коефіцієнти варіації застосовуються до ринкової ціни кожного з цінних паперів (ми використовуємо безперервну капіталізацію, але також може бути використана складена капіталізація).

4. Можливі значення підпортфеля розраховуються виходячи з позиції кожного цінного паперу в портфелі та імітованої ціни.

5. Розрахунок власного капіталу в кожному із модельованих сценаріїв. Для цього ми додамо результати, отримані з кожного заголовка.

6. Розрахунок коефіцієнта варіації імітованого портфеля відносно початкового портфеля (ринкова вартість початкового або спотового портфеля).

7. Розрахунок VaR. Для цього ми повинні вибрати рівень довіри.

- Курс валют - що це таке, визначення та поняття Economipedia

- Значення тверкінгу - що таке, визначення та поняття

- Типи апаратних засобів - що це таке, визначення та поняття Economipedia

- Значення різкого (що це таке, поняття та визначення) - значення

- XA90 Астрономічний телескоп нічного бачення "Сутінки низької чіткості" із легким монокуляром